Зарплату за декабрь организация выплатила в январе. Как отразить эту операцию в расчете 6-НДФЛ за 2016 год? Нужно ли показывать эту выплату, если она была произведена уже в 2017 году, а начислена в 4 квартале2016 года? Ответы на эти вопросы вы найдете в данной статье, а также сможете ознакомиться и скачать заполненный образец годового 6-НДФЛ, в котором приведен пример отражения декабрьской зарплаты, перечисленной работникам в январе 2017 года.

Декабрьская зарплата в январе: сроки

Работодатели (организации и ИП) должны выдавать работникам зарплату не реже чем каждые полмесяца. Зарплату нужно платить не позднее 15-го числа после окончания периода, за который ее начислили. То есть крайний срок аванса – 30-е число текущего месяца, а для зарплаты – 15-е число следующего месяца (ч. 6 ст. 136 ТК РФ). См. «Новые сроки выплаты зарплаты в 2016 году: что изменилось».

Чтобы сроки выплаты зарплаты соблюдались, аванс по декабрьскому заработку следовало выплатить не позднее 30 декабря 2016 года, а вторую часть – не позднее 13 января 2017 года (поскольку 15 января – это воскресенье). См. «Сроки выплаты зарплаты за декабрь 2016 года».

Соблюдая это правило, многие работодатели зарплату за декабрь перечислили работникам в период с 9 по 13 января 2017 года. В таком случае можно сказать, что они уложились в срок и с точки зрения трудового законодательства претензий к ним быть не должно.

Многие работодатели зарплату за декабрь выплатили досрочно – в декабре 2016 года. В такой ситуации в заполнении годового 6-НДФЛ за 2016 года есть свои особенности. См. «Зарплата за декабрь 2016 года выплачена в декабре: отражаем в 6-НДФЛ».

Уплата НДФЛ при выплате зарплаты в январе

Если зарплату за декабрь вы выплатили в январе 2017 года, то НДФЛ нужно перечислить в бюджет не позднее дня, следующего за днем, когда перечислили зарплату (п. 6 ст. 226 НК РФ). То есть – в январе. К примеру, зарплату за декабрь 2016 года вы выплатили 9 января 2017 года. Тогда перечислить НДФЛ в бюджет нужно было не позднее 10 января 2017 года. Если зарплата была 10 января, то уплатить налог требовалось на позднее 11 января 2017 года.

Дата получения дохода: декабрь или январь?

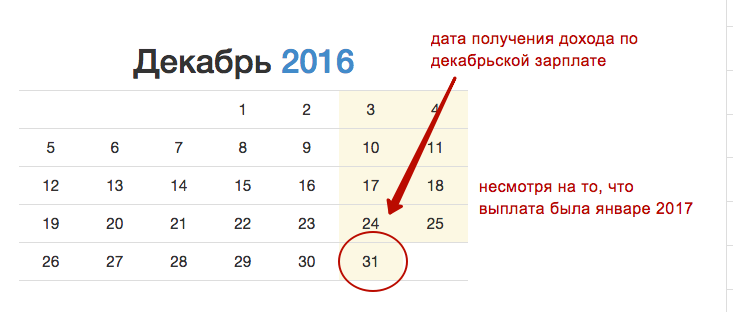

Зарплата становится доходом в последний день месяца, за который она начислена – 31 декабря. Это следует из пункта 2 статьи 223 НК РФ. Следовательно, несмотря на то что зарплата за декабрь была выдана работникам в январе 2017 года, с точки зрения налогового законодательства, дата получения дохода – это 31 декабря 2016 года.

Из вышеизложенного получается, что НДФЛ нужно было перечислить в январе, а дата получения дохода – 31 декабря? Как все это обобщить и отразить эти выплаты в расчете 6-НДФЛ за 2016 год? Об этом пойдет речь далее.

Состав годового 6-НДФЛ за 2016 год

Расчет 6-НДФЛ за 2016 год нужно заполнить и представить в ИФНС по форме, утвержденной приказом ФНС России от 14.10.2015 № ММВ-7-11/450. Эта форма включает в себя:

- титульный лист;

- раздел 1 «Обобщенные показатели»;

- Раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц». См. «Новая форма расчета 6-НДФЛ в 2017 году».

На заполнении титульного листа выплаченная в январе 2017 года декабрьская зарплата не отразится. Однако в заполнении разделов 1 и 2 будут некоторые важные особенности, которые имеет смысл учесть, чтобы сдать расчет за 2016 года с первого раза.

Заполнение раздела I

В Разделе 1 «Обобщенные показатели» годового расчета 6-НДФЛ за 2016 года выделите общую сумму начисленных доходов, предоставленных вычетов, а также общую сумму начисленного и удержанного НДФЛ: нарастающим итогом с 1 января по 31 декабря 2016 года включительно.

Зарплату за декабрь, выданную в январе, покажите в разделе 1 годового расчета 6-НДФЛ. Дело в том, что доход в виде зарплаты вы признали в декабре и налог с него рассчитали тоже в декабре. Поэтому покажите эти операции по строкам 020 «Сумма начисленного дохода» и 040 «Сумма исчисленного налога» раздела 1 6-НДФЛ за 2016 год. Однако по строке 070 расчета за 2016 год «Сумма удержанного налога» НДФЛ никак не проводите, поскольку удержание состоялось уже в 2017 году. Это подтверждается письмом ФНС России от 05.12.2016 № БС-4-11/23138. Заполнение отчета поясним на конкретном примере.

Зарплата за декабрь в разделе 1

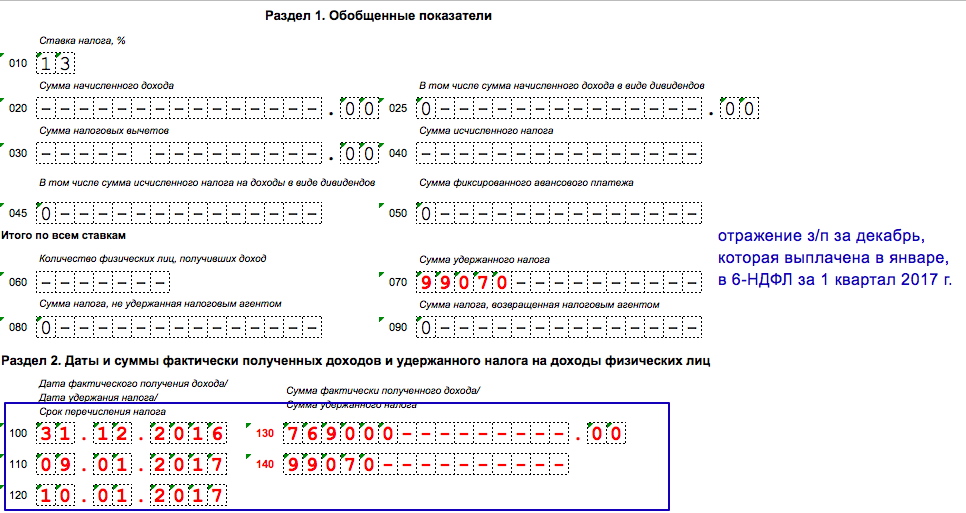

Организация начислила работникам зарплату за декабрь в сумму 769 000 рублей. НДФЛ с этой сумму бухгалтер рассчитал в размере 99 970 рублей (769 000 x 13 %). Декабрьскую зарплату работникам перечислили 9 января 2017 года.

При таких условиях в разделе 1 обозначенные операции пополнят собой раздел 1 годового 6-НДФЛ. Приведем образец заполнения:

Заполнение раздела II

В разделе 2 годового расчета 6-НДФЛ за 2016 год нужно отразить даты получения и удержания налога, крайний срок, установленный для перечисления налога в бюджет, а также суммы фактически полученных доходов и удержанного НДФЛ.

Важный момент!

В разделе 2 расчета 6-НДФЛ за любой период нужно показывать только те операции, которые относятся к трем последним месяцам отчетного периода (письмо ФНС России от 18.02. № БС-3-11/650). То есть, в расчете 6-НДФЛ за 2016 год раздел 2 должен включать в себя операции за октябрь, ноябрь декабрь 2016 год.

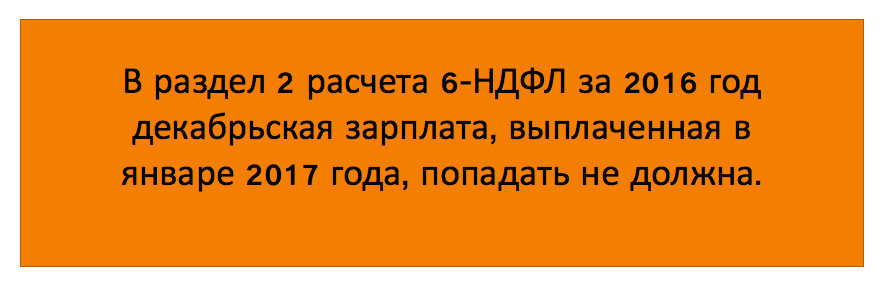

Но как применить такой подход, если имели место переходящие выплаты? Как понять, к какому периоду относится начисленная в декабре и выплаченная в январе зарплата? В таких ситуациях ориентируйтесь на дату, не позднее которой НДФЛ нужно перечислить в бюджет. То есть выплаченный доход и удержанный налог отразите в том отчетном периоде, на который приходится предельный срок для уплаты НДФЛ. Когда вы фактически выплатили доход, удержали и перечислили налог, значения не имеет. То есть, в разделе 2 расчета за 2016 год нужно отразить данные о выплате доходов (удержании налога), по которым предельный срок уплаты НДФЛ выпадает на период с 1 октября по 31 декабря включительно (письмо ФНС России от 24.10.2016 № БС-4-11/20126). С декабрьской зарплаты крайняя дата уплаты НДФЛ наступает уже в 2017 году. Поэтому в раздел 2 расчета 6-НДФЛ за 2016 год декабрьская зарплата попасть, в принципе, не должна.

Декабрьскую зарплату, выплаченную в январе, нужно будет отразить в расчете 6-НДФЛ за I квартал 2017 года. Причем декабрьская зарплата затронет как раздел 1, так и раздел 2. Поясним на примере.

Декабрьская зарплата в 6-НДФЛ за 1 квартал 2017 года

Продолжим пример, который мы начали выше. Итак, декабрьская зарплата была выплачена 9 января 2017 в сумме 769 000 рублей, а НДФЛ с нее составил 99 970 рублей (769 000 x 13 %). В расчете 6-НДФЛ за 2016 года бухгалтер показал декабрьскую зарплату и НДФЛ с нее только по строкам 020 и 040 раздела. В раздел 2 годового расчета эта зарплата не попала. Это правильно! Но как показать декабрьскую зарплату и НДФЛ в расчете 6-НДФЛ за I квартал 2017 года? Приведем образец заполнения нашего примера.

В расчете 6-НДФЛ за I квартал 2017 года НДФЛ, который был рассчитан с декабрьской зарплаты, пополнит строку 070 на показатель 99 970 рублей. Что касается раздела 2, то сгруппируйте показатели следующим образом:

- строка 100 – 31.12.2016 (дата получения дохода);

- строка 110 – 09.01.2017 (дата удержания НДФЛ);

- строка 120 – 10.01.2017 (дата перевода НДФЛ в бюджет).