В горячий период отчетной кампании за 2016-й год многих бухгалтеров интересует взаимоувязка показателей бухгалтерской и налоговой отчетности предприятия, которое они ведут. Постараемся дать исчерпывающий ответ на этот непростой вопрос.

Большая разница

Изначально в российском законодательстве заложены существенные различия в правилах ведения бухгалтерского и налогового учета. Как следствие, по разным принципам организации формируют каждый вид отчетности. По этой причине прямой непосредственной взаимоувязки показателей бухгалтерской и налоговой отчетности на сегодня нет.

То есть такие контрольные соотношения не закреплены на законодательном уровне каким-либо нормативным документом. Соответствующего приказа или письма налоговой службы России или Минфина вы не найдете.

Также см. «Как должны соотноситься показатели бухгалтерской отчетности».

Как действовать

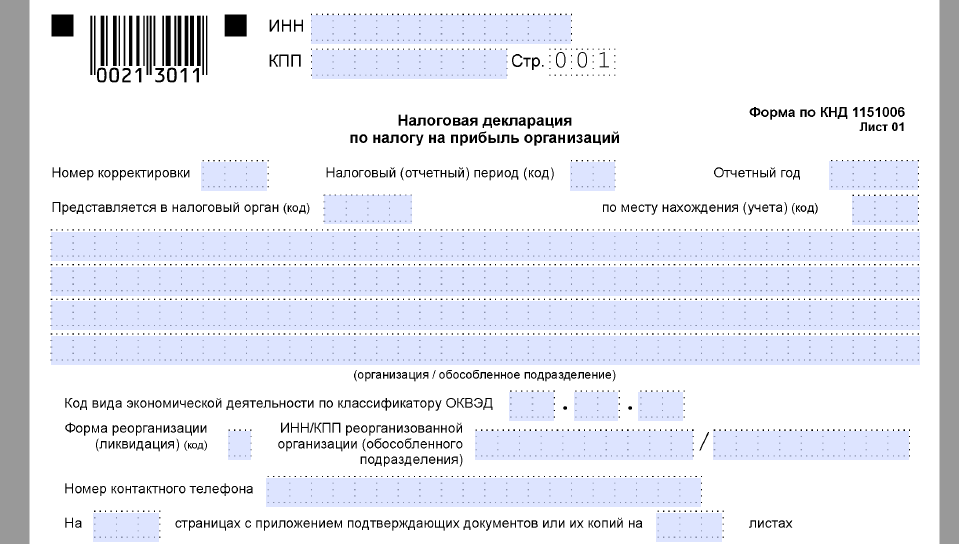

Как правило, после утверждения новой формы декларации по какому-либо из основных налогов (НДС, налог на прибыль в особенности) ФНС России через некоторое время выпускает разъяснительное письмо с контрольными соотношениями строк отчетности – бухгалтерской и налоговой. Вот из подобных писем и следует выуживать взаимоувязки показателей налоговой и бухгалтерской отчетности. Там они названы «междокументными КС».

Эти же письма с контрольными соотношениями используют в своей повседневной работе обычные инспекторы в ходе проверок деклараций.

На сегодня письма с контрольными соотношениями ФНС стала публиковать открыто для всеобщего пользования, хотя еще несколько лет назад эта информация имела статус строго закрытой с соответствующим грифом секретности.

По крайней мере, подобные письма помогают выявлять фактологические нестыковки в налоговой и бухгалтерской отчетности. Показательный пример – письмо ФНС от 14 июля 2015 года № ЕД-4-3/12317 с контрольными соотношениями для декларации по налогу на прибыль компаний (данный бланк декларации уже утратил силу с отчета за 2016-й год, но суть не в этом).

ПРИМЕР

ИФНС может выявить занижение прибыли за счет доходов от дивидендов, когда в бухгалтерском отчете о движении денежных средств показана выплата дивидендов (стр. 4322), однако, по декларации по налогу на прибыль таких выплат по строкам 110 и 120 не было (в новой форме декларации строки те же).

Где искать взаимоувязку

На практике далеко не всегда можно проверить правильность данных бухгалтерской отчетности путем их сопоставления с декларациями по налогам. Проще говоря, чаще всего это невозможно сделать по объективным причинам, поскольку бухгалтерский и налоговый учет в России регламентируют нормы разного содержания.

На наш взгляд, больше всего взаимоувязка показателей налоговой и бухгалтерской отчетности прослеживается в отношении декларации по налогу на прибыль компаний.

Более того: цифры из отчета по налогу на прибыль можно сопоставить не только с отчетом о финансовых успехах и движении денег, но и основным бухгалтерским балансом.

ПРИМЕР

Выручка по декларациям налога на прибыль и НДС не должна расходиться с отчетом о финансовых результатах. Инспекторам это говорит о невключении в реализацию отдельных финансовых операций. Итог – занижение налоговой базы.

Также см. «Форма декларации по налогу на прибыль с 2017 года».

К чему приводят расхождения

Проведение взаимоувязки показателей бухгалтерской и налоговой отчетности по прибыли даст возможность оперативно внести коррективы. А это сразу же избавит бухгалтера от необходимости сдачи в ИФНС:

- пояснений;

- уточненной декларации.

Учтите, что отсутствие взаимоувязки показателей бухгалтерской и налоговой отчетности может стать поводом:

- для более тщательной камеральной ревизии;

- включения фирмы в список на выездную проверку.

Данный вывод следует из письма ФНС от 17 июля 2013 года № АС-4-2/12722, которое посвящено работе инспекторов по легализации налоговой базы.