Каждая компания должна в установленный срок (в этом году до 17 февраля) предоставить расчеты по выплатам обязательного страхования в территориальное отделение пенсионного фонда.

Для этого бухгалтер должен заполнить специальную унифицированную форму РСВ 1 ПФР, утвержденную приказом Министерства труда за № 639н от 28.12.2009 года. Ее заполнение в 2014 году имеет некоторые особенности.

Отличие в заполнении бланков отчетности в 2014 году

Введение новой формы РСВ1 ПФР в 2014 году связано с тем, что на многих предприятиях есть участки с тяжелыми, опасными или вредными условиями труда.

И для сотрудников, работающих в таких условиях, устанавливаются другие, более высокие тарифы для расчета страховых взносов.

Она имеет ряд отличий от той, что действует:

- Начиная с 2014 года, тарификация страховых взносов производится с учетом класса опасности производства. При этом предприятие, на котором не проведена специальная оценка условий труда и аттестация рабочих мест, приравнивается к производству с опасными и вредными условиями. Такому предприятию нужно заполнять две таблицы расчетов по тарифам для этих условий труда, включая сумму взноса за каждого работника в список №1 (ставка 2%) и №2 (ставка 4%).

- Предприятие, прошедшее аттестацию, класс опасности труда которого определен специальной оценкой условий труда, должны заполнять еще один раздел. В нем выплаты разделены, исходя из классов опасности, и отображаются каждая отдельно.

- Есть еще один новый раздел. Он предназначен для предприятий, которые осуществляют страховые выплаты в фонды негосударственного пенсионного обеспечения. Так как все эти суммы отображаются в РВС1, то такое предприятие дополнительные взносы в ПФР не уплачивает.

- Основным отличием является то, что в бланке РСВ 1 отражаются только нормативные выплаты, начисленные в первом квартале 2014 года по доходам сотрудников, не превышающие размер годовой заработной платы в 568 тысяч рублей.

- При доходах свыше этой суммы, начисляются дополнительные взносы в размере 10% на доход, полученный сверх 568 тысяч рублей. Они отображаются отдельно, в персонифицированной отчетности, которая является приложением к единой форме РСВ1.

-

В новой форме РВС1 ПФР нет разделения расчетов для выплат на накопительную часть пенсии и страховую

В связи с этим вместо трех строк, в которых указывались размеры внесенных сумм за людей старше 1966 года рождения и тех, кто родился после 1967 года, а также за привлеченных иностранных рабочих, необходимо заполнить всего одну — с общей суммой.

- Все сведения о стаже работающих и прочих выплатах за них вносятся без изменений. Этот раздел отнесен к Приложениям.

Бестарифная система оплаты труда – что это?

Что такое НИОКР – затраты и учет.

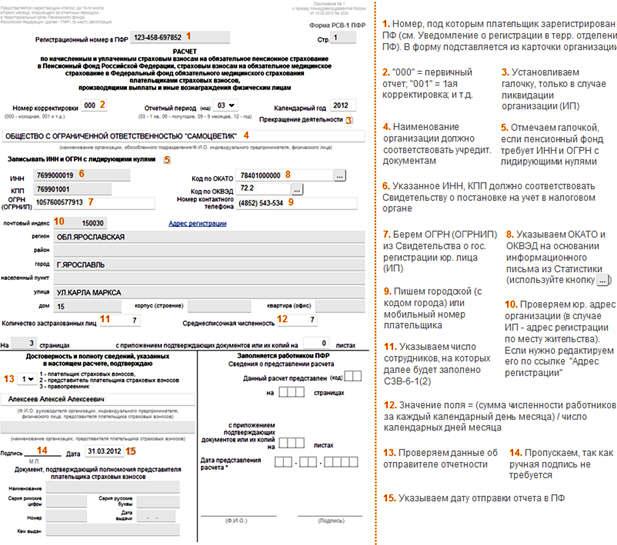

Как заполняется форма РВС1 ПФР

Бланк РВС1 ПФР содержит титульный лист и пять основных разделов. Но подлежат заполнению не все.

- Обязательными для заполнения являются первый и второй разделы, а также титульный лист. Они должны быть заполнены и в том случае, если предприятие не начисляло в отчетном периоде заработной платы, и не производило выплат по договорам на гражданско-правовой основе.

- Если у предприятия условия труда позволяют использовать сниженную тарифную ставку для начисления страховых взносов, то они должны заполнить третий раздел.

- В четвертый раздел вносятся сведения о дополнительных выплатах, которые были произведены после самостоятельного выявления заниженных сумм или при обнаружении их инспекторами ПФ.

- Пятый раздел заполняется теми предприятиями, на которых выполняли работы студенты ВУЗов или учащиеся средних профессиональных учебных заведений во время производственной практики или в составе студенческих трудовых отрядов. И при этом был составлен гражданско-правовой или трудовой договор, согласно которому уплачивались страховые взносы.

Основные нюансы заполнения бланка РСВ1

Заполнить бланк можно в ручную, используя чернила синего или черного цвета.

Заполнение расчетного бланка начинается со второго раздела, затем при необходимости заносятся данные во все последующие. Завершается работа над отчетным документом заполнением первого раздела. Титульный лист оформляется в последнюю очередь.

Все цифровые данные о начисленных и произведенных выплатах должны быть указаны в рублях с копейками. При этом надо придерживаться следующего правила:

- Если сумма меньше 50 копеек, то независимо 20 или 45 копеек фигурирует в начислении, в отчет записывается 50 копеек. Например, полученная при расчете сумма составила 202 рубля 42 копейки. В отчете должна быть указана сумма 202 рубля 50 копеек.

- Если копеек больше 50 (55 или 78), то они округляются до рубля. Например, сумма 357 рублей 59 копеек должна быть записана, как 358 рублей.

В каждой графе и строке должен стоять только один показатель. В строке, для заполнения которой показателя нет, ставится прочерк.

Что делать при утере трудовой книжки?

ВВП – для чего его нужно знать бухгалтеру и как посчитать?

На каждой странице обязательно должен быть проставлен идентификационный номер предприятия, под которым оно зарегистрировано в Пенсионном фонде, а также дата заполнения бланка.

На титульном листе должны быть заполнены все графы, за исключением поля «Прекращение деятельности».

Кроме этого, на титульном листе обязательно должны быть заверяющая подпись руководителя предприятия, подтвержденная печатью.

При этом в соответствующей графе (перед фамилией директора) ставится цифра «1».

Если достоверность расчетов удостоверяет представитель специализированной организации, уполномоченной для этого, то ставится цифра «2». Кроме фамилии и инициалов представителя указываются необходимые данные о документе, подтверждающем его полномочия. Заверяется документ печатью этой организации.

При заверении достоверности предоставленных в бланке данных правопреемником предприятия, уплачивающего страховые взносы, ставится цифра «3».

Категории выплат, облагаемых взносами

В командировки ездят сотрудники всех предприятий.

Поэтому возникает вполне закономерный вопрос: надо ли указывать командировочные расходы в бланке РСВ1?

Согласно письму Министерства труда РФ за № 17-4/1647 от 7 октября 2013 года, все расходы на командировки сотрудников должны быть отражены в отчете.

- При предоставлении документов, подтверждающих затраты на проезд, проживание и питание, командировочные расходы вносятся в состав сумм, которые не облагаются страховыми взносами (211 и 212 строка).

- Если документы для отчета за командировку предоставлены не были, все расходы подлежат обложению страховыми взносами и заносятся в 201-ю или 202-ю строку. Выбор строки зависит от возраста сотрудника.

Немаловажным моментом является отображение в отчете РСВ 1 ПФР страховых взносов за использование труда иностранных рабочих.

Страховые взносы в Пенсионный фонд РФ начисляются в следующих случаях:

- при заключении трудового договора на неопределенный срок;

- при заключении договоров с определенным сроком (на полгода и более).

Начисленные суммы заносятся в 203-ю строку.

Как правильно посчитать подоходный налог, возврат оплаты за обучение.

Где посмотреть регистрационный номер страхователя в ФСС?

Нужно ли менять СНИЛС при смене фамилии, подробнее в этой статье: https://buhguru.com/buhgalteria/poleznoe/nomer-snils-chto-ehto-i-gde-ego-poluchit.html

Если договор заключен на срок менее полугода, страховые взносы не начисляются. И сведения о работнике в отчет не заносятся.

Если на предприятии работают сотрудники-инвалиды, для начисления страховых взносов применяется сниженный тариф. Для этого заполняются графы третьего раздела.

При заполнении надо быть предельно внимательным, чтобы не ошибиться, указывая дату выдачи справки ВТЭК или МСЭ.

Важно правильно указывать срок, на который установлена инвалидность. Многие допускают ошибку, записывая в строку «Дата окончания действия» слово «Бессрочно» или ставя прочерк. Надо просто написать любую дату, например, 31.12.2015.

Документы, подтверждающие возможность предоставления льготы при начислении страховых взносов, прилагать к отчету не надо.

Если предприятие имеет филиал, который осуществляет самостоятельные расчеты с рабочими, а также самостоятельно выплачивает страховые взносы, заполнять на него отчетные бланки не надо.

Но КПП удаленного филиала и его адрес должны быть указаны в форме РСВ1. Если же филиал не уполномочен выплачивать страховые взносы, и предприятие делает это централизовано, отчет также должен содержать централизованные сведения обо всех работающих в филиалах.

Форма РСВ 1 ПФР образец