Санкции гарантируют социальные выплаты

Можно говорить о том, что штрафы за просрочку сдачи или не сдачу расчета 4-ФСС имеют социальную ориентированность. Так, законодательство РФ защищает работающих граждан тем, что обеспечивает их в течение временной нетрудоспособности. Обязательные ежеквартальные взносы формируют материальную основу для выплат во время больничных и вынужденных отпусков. А любые финансовые транзакции, как правило, подразумевают строгую отчетность. Ее, в свою очередь, контролируют государственные инстанции. Поэтому время подачи отчетности строго регламентировано. Отсюда и санкции за его нарушение.

Виды санкций

За просрочку сдачи отчетности на бланке 4-ФСС в установленные законом сроки предусмотрена следующая ответственность.

По части 2 статьи 15.33 КоАП РФ на лицо, занимающее пост директора фирмы, могут наложить штрафные санкции в размере от 300 до 500 рублей.

Письмо с пояснениями Минздравсоцразвития России от 22 февраля 2011 года № 507-19 предусматривает сразу два штрафа для юридического лица (организации):

- 1. за просрочку сдачи сведений по платежам на временную нетрудоспособность и материнство (далее – ВНиМ).

Она влечет штраф, который рассчитывается исходя суммы взносов к уплате за прошедший отчетный квартал. Это 5% от нее за каждые просроченные полные или неполные месяцы, но не свыше 30% и не менее 1000 рублей.

- 2. за просрочку передачи данных по страхованию травматизма на производстве.

Сумма штрафа здесь также определяется размером заявленных за прошедший квартал взносов. Она составит 5% за каждый даже неполный просроченный месяц с заключительной даты установленного срока сдачи 4-ФСС.

Согласно абзацу 6 п. 1 ст. 19 Федерального закона от 24.07.1998 № 125-ФЗ, посвященного платежам на травматизм, правила аналогичные. Штраф не может превышать 30% от рассчитанной за предыдущие три месяца суммы начислений. Но и меньше 1000 рублей не получится заплатить.

Рассчитываем санкцию

Например, бумажный отчет за девять месяцев 2015 года фирма сдала в ФСС только 29 октября, хотя по закону крайний срок подачи – 20-е число этого месяца. Соответственно, просрочка составляет меньше месяца. Но штраф придется заплатить как за целый месяц.

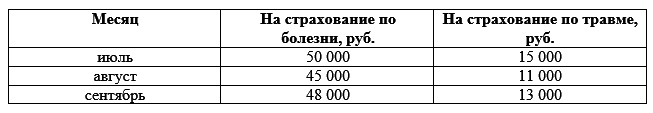

По расчету 4-ФСС за последние три месяца начислено взносов:

Сумма штрафа составит:

- по болезни 7150 руб. (5% × (50 000 руб. + 45 000 руб. + 48 000 руб.) × 1 мес.);

- по травме 1950 руб. (5% × (15 000 руб. + 11 000 руб. + 13 000 руб.) × 1 мес.).

Подведем итог. Общая сумма штрафов за просрочку сдачи 4-ФСС составит 9100 руб. (7150 руб. + 1950 руб.).

Как заплатить штраф

Все платежи, включая регулярные и по требованию, производятся по определенным реквизитам. Платежные реквизиты лучше взять в том отделении ФСС, где организация или ИП состоит на учете. В зависимости от территории они разные.

В платежном документе укажите основание транзакции – уплата штрафа. В поле 22 «Код» заполните УИН согласно требованию на уплату штрафа из ФСС. Если требования еще нет либо УИН в нем отсутствует, укажите «0».

И не забудьте про правильный КБК по штрафам. В 2016 году за несдачу 4-ФСС его номер: 393 1 16 20020 07 6000 140.

Все остальные поля заполняются по типовым правилам.

Минусы электронного общения с ФСС

Уже достаточно давно применяется электронная система передачи документов в ФСС. Это существенно облегчает взаимодействие с фондом и нивелирует вероятность просрочки сдачи сведений. Однако при наличии технических ошибок в отчетности, электронное послание до фонда может не дойти до устранения этих недостатков.

Принимая во внимание огромное число пользователей популярного программного обеспечения, отчетность может долго находиться в подвешенном состоянии, что также чревато для плательщика.

Поэтому более мелкие структуры, а также ИП, по сей день предпочитают отчитываться на бумаге посредством личного общения со специалистом ФСС. Заметим, что по закону сдавать 4-ФСС в электронной форме обязаны только плательщики со штатом от 25 человек.